Шаблоны и бланки

| Главная » Статьи » Образцы |

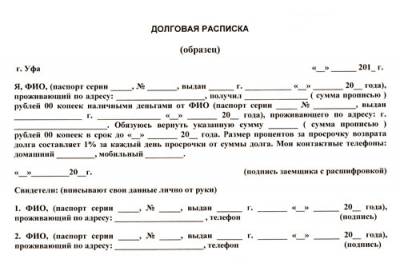

Долговая расписка: как оформить, образец6875 просмотров Что такое долговая расписка и какую ответственность несут стороны при оформлении такого документа? Как правильно составляется долговая расписка, какие гарантии возврата денежных средств она дает? Ответы на все эти вопросы Вы найдете в нижеприведенной статье. Здесь же вы сможете скачать образец долговой расписки.

Денежная сумма, взятая в долг, имеет не только различное назначение, но и объем – кто-то берет займ для личных нужд или крупной покупки, а кто-то для увеличения оборотных средств в бизнесе. Так или иначе, в целях гарантии возврата долга, особенно когда речь идет о внушительных суммах, займы рекомендуется оформлять на бумаге. Если кредитные организации, выдавая займы, составляют кредитные договоры, то для получения денежной суммы от физических лиц оформляется, так называемая, долговая расписка. Итак, что такое долговая расписка? Это официальный документ, которым подтверждается факт получения в долг определенной денежной суммы. Расписка собственноручно передается заемщиком займодавцу в момент передачи денег. Отметим, что заключение письменного договора на сумму займа, превышающую 10 минимальных размеров оплаты труда на момент совершения сделки, регулируется ч. 1 ст. 808 ГК РФ. В настоящее время, в соответствии со ст. 5 Федерального закона «О минимальном размере оплаты труда» № 82-ФЗ от 19 июня 2000 г. (в ред. от 1 июня 2011 г.) сумма займа, требующая оформления долговой расписки, составляет от 1000 рублей. На основании ч. 1 ст. 162 ГК РФ, при отсутствии письменного оформления договора займа, в случаях возникновения споров, стороны не могут ссылаться на свидетельские показания для подтверждения сделки и условий возврата денежных средств. Долговая расписка или иной документ подтверждают договор займа и его условий в соответствии с ч.2 ст. 808 Гражданского кодекса РФ, что, в свою очередь, определяет наличие обязательств между заемщиком и займодателем относительно займа и возврата соответствующей денежной суммы. Однако, стоит отметить, что увы, не каждая долговая расписка может обеспечить взыскание денег с должника в случае нарушения последним договоренностей. Основная причина данного факта – неправильно составленный документ. Ошибки, часто допускаемые при оформлении долговой распискиКак показывает судебная практика, довольно часто встречаются случаи неправильно оформленной долговой расписки, затрудняющие или вовсе делающие невозможным взыскание суммы долга с заемщика. Приведем основные из них. В долговой расписке не индивидуализировано лицо, которое получило денежную сумму. Например: «Настоящая расписка дана мной, Петровым Петром Петровичем в том, что я получил в качестве займа от Ивановой Марины Ивановны денежную сумму в размере 25 тысяч рублей». Зачастую такие ошибки в долговых расписках можно встретить в случае оформления займа между лицами, находящимися в дружеских или родственных отношениях, и как правило, отношение к документу - чистая формальность. Однако, если возникает спор относительно возврата долга, для доказательства, что именно этот Петров Пётр Петрович получал сумма займа, придется проходить почерковедческую экспертизу. Еще одним примером данной ошибки может послужить факт отсутствия в долговой расписке сведений о кредиторе. Например: «Настоящая расписка дана мной, Петровым Петром Петровичев, ХХХХ г.р. уроженцем города ХХХ, паспорт ХХХХ №ХХХХХХ, выданный ХХХХХХ, зарегистрированным по адресу ХХХХХ в том, что 01 мая 2014 года я получил в качестве займа денежную сумму в размере 25 000 рублей со сроком возврата до 01 мая 2015 года.» Предложенная формулировка текста для долговой расписки, в случае возникновения судебных разбирательств касаемо возврата долга, может предполагать, что должник может представить в суд совершенно другой договор займа, с аналогичными датой и суммой, но с указанием других данных о заемщике (к примеру, кто-то из его родственников или знакомых). Сообщив, что документ, который был представлен истцом, и имеющий непосредственное отношение к этому договору, был утерян займодателем, но при этом займ имел место. Долговая расписка была составлена без указания факта получения определенной денежной суммы конкретным заемщиком. Например: «Настоящая расписка дана мной, Петровым Петром Петровичев, ХХХХ г.р. уроженцем города ХХХ, паспорт ХХХХ №ХХХХХХ, выданный ХХХХХХ, зарегистрированным по адресу ХХХХХ в том, что 01 мая 2014 года я договорился с Ивановым Иваном Ивановичем о займе денежной суммы в размере 25 000 рублей». Такая формулировка долговой расписки может привести к тому, что недобросовестный заемщик в дальнейшем, при наступлении срока исполнения долгового обязательства о возврате денежной суммы, будет утверждать о договоренности займа, но отнюдь, не о его получении. На основании ст. 812 Гражданского кодекса РФ заемщик имеет право оспаривать договор займа по его безденежности, представив в суде аргументы, доказывающие отсутствие факта передачи денег. В случае принятия судом позиции заемщика, договор займа (долговая расписка) будет признан недействительным, и в удовлетворении требований о взыскании задолженности займодателю будет отказано. При составлении долговой расписки может быть не указано назначение, срок и условия возврата денежной суммы, полученной в качестве займа. Например: «Настоящая расписка дана мной, Петровым Петром Петровичев, ХХХХ г.р. уроженцем города ХХХ, паспорт ХХХХ №ХХХХХХ, выданный ХХХХХХ, зарегистрированным по адресу ХХХХХ в том, что 01 мая 2014 года я получил от Иванова Ивана Ивановича ХХХХ г.р. уроженца города ХХХ, паспорт ХХХХ №ХХХХХХ, выданный ХХХХХХ, зарегистрированным по адресу ХХХХХ денежную сумму в размере 25 000 рублей». Такая формулировка долговой расписки вполне позволяет заемщику, в случае возникновения спора, утверждать, что указанная в документе сумма была получена в качестве оплаты за какое-либо действие (договор купли-продажи, получена в дар и другое), и в последствии стать основной причиной невозможности возврата денежных средств займодателю. Когда в долговой расписке не отмечены условия выдачи займа, а именно: является ли займ целевым/нецелевым срок возврата долга процентная ставка либо займ является беспроцентным. Так, если займ был предоставлен заемщику для каких-то конкретных целей, но они не были освещены в долговой расписке, займодатель не вправе требовать возврата суммы в досрочном порядке, даже в случае расхода этих денежных средств в иных целях. В случае отсутствия в расписке срока возврата денежных средств, на основании ч. 2 ст. 314 ГК РФ заемщик обязан возвратить займ в 7-дневный срок с момента предъявления займодателем требований о его возврате. Если заемщик не идет на контакт и уклоняется от встреч с займодателем, факт предъявления требований о возврате денежных средств и наличии просроченного срока возврата займа доказать будет очень проблематично. Отсутствие в долговой расписке сведений о процентной ставке за пользование чужими денежными средствами также может привести к возникновению спорных разбирательств, в том числе, в случае истребования долга в судебном порядке . На основании ст. 809 ГК РФ отсутствие в долговой расписке сведений о платности займа, сумма которого не превышает 50-кратного МРОТ (в настоящее время это 5000 рублей), и при этом целью долга не является увеличение статьи доходов в какой-либо сфере предпринимательской деятельности, то такой займ может быть выдан, как беспроцентный. В случае отсутствия в долговой расписке отметки об обязанности заемщика уплатить неустойку при наличии просрочки возврата долга, займодатель не вправе требовать от должника ее уплаты, что регулируется ст. 331 ГК РФ, где прописано, что, независимо от формы основного долгового обязательства, соглашение сторон об уплате неустойки должно быть совершено только в письменной форме. Долговая расписка напечатана на компьютере. Такая форма составления документа может привести к оспариванию заемщиком факта постановки собственноручно подписи, и в дальнейшем, необходимости к проведению почерковедческой экспертизы. Данная ошибка соответственно, повлечет за собой затягивание сроков взыскания долга и лишние финансовые расходы. Кроме того, если подпись заемщика включает в себя малое количество символов, эксперт вполне может выдать заключение о том, что установить соответствие символов на расписке подписи заемщика (должника) не представляется возможным. В долговой расписке, написанной собственноручно заемщиком, имеются исправления. Помните, что любые исправления в документах, касающихся денежных займов, могут впоследствии отрицательно повлиять на доказывание достоверности информационных данных, а именно: суммы займа, срока возврата долга и размера уплаты процентов. Как правильно оформить долговую распискуКак правило, долговая расписка не имеет установленной формы написания, документ может быть составлен как в простой письменной форме, так и нотариально заверенной. Правильно составленная долговая расписка обладает полной юридической силой и не требует заверения у нотариуса. Однако стоит отметить, что в случае возникновения споров относительно возврата долга в судебном порядке, нотариально заверенный документ значительно ускорит процесс, исключив любые претензии заемщика. Итак, долговая расписка должна быть написана собственноручно заемщиком, не иметь каких-либо исправлений и неточностей. Данный документ должен содержать в себе:

Дополнительные условия, рекомендуемые для составления долговой распискиКроме вышеназванных пунктов, в целях снижения степени риска не возврата денежных средств, в долговую расписку рекомендуется включать несколько важных условий, а именно: Данное требование может быть прописано в документе на основании ст.32 ГПК РФ, согласно которому стороны, причастные к договору (долговой расписке), по соглашению могут установить территориальную подсудность для дела. Нужны ли свидетели при составлении долговой расписки?Несмотря на то, что действующее законодательство РФ не содержит условий, подтверждающих необходимость свидетелей при заключении договора займа, присутствие последних при передаче денег и получении долговой расписки не запрещается. В случаях возникновения судебных разбирательств, наличие свидетелей, подтверждающих факт передачи денег, а также условиях их возврата, может сыграть важную роль. Исходя из вышеизложенного, займодавец вправе потребовать от заемщика включения в текст долговой расписки информации о свидетелях, присутствующих в момент передачи денег. Важно! При возврате долга (полном и частичном) заимодавец должен выдать заемщику расписку о получении суммы долга и вернуть долговую расписку, взятую ранее при оформлении займа. Расписка о получении денежных средств от должника может быть заменена соответствующей надписью на возвращаемом ему документе. Долговая распискаВ случае, если одно лицо берет у другого деньги взаймы, факт передачи денег можно подтвердить с помощью долговой расписки. Скачать образец оформления данного документа можно в данной статье. Долговая расписка пишется лицом, получившим взаймы денежные средства. Именуется это лицо заемщиком. Лицо, дающее деньги заемщику, именуется заимодавец или кредитор. Заемщик при получении денег составляет долговую расписку и передает ее заимодавцу. Если документ будет правильно составлен и заверен подписями хотя бы двух свидетелей передачи денег, то его можно будет использоваться в качестве доказательства передачи денег в суде в случае их не возврата. Как написать расписку в общем случае, читайте в этой статье . Также предлагаем скачать образец написания расписки в получении денег за автомобиль - скачать. за квартиру - скачать. в получении документов - скачать. об отсутствии претензий - скачать . Как правильно написать долговую расписку?На обычном листе человек, получающий деньги, указывается вверху название документа «Долговая расписка». Ниже пишется текстом информация о получении денег. Текст пишется от первого лица (от имени заемщика). Составить текст долговой расписки нужно следующим образом: указываются ФИО заемщика, номер, серия паспорта, дата и место выдачи, прописывает адрес места проживания (регистрации). Адрес должен подтверждаться документом (штампом в паспорте или другим документом). Далее заемщик прописывает, что получил деньги в долг и указывает реквизиты лицу, у которого взяты заемные средства: ФИО, паспортные данные и адрес места жительства. Также следует указать полученную сумму (прописывается цифрами и прописью во избежание недоразумений). Не лишней будет информация о сроке, на который взяты деньги и дату, к которой они будут возвращены заимодавцу. Под текстом долговой расписке ее автор пишет дату написания, место оформления (название населенного пункта), свою подпись. Если долговая расписка нотариально не заверяется (как правило, подобные документы у нотариуса не заверяются), то нужно заручиться подписями хотя бы двух свидетелей передачи денег. Это позволит кредитору быть уверенным, что в случае недоразумений и не возврата денег, он сможет через суд вернуть данные взаймы средства. Свидетели подписывают долговую расписку и указывают свои ФИО, паспортные данные и адреса регистрации. Скачать образец долговой расписки можно по ссылке . Долговая распискаДолговая расписка – это документ, который составляется лицом, получившим взаймы или в кредит денежные средства у другого лица, при этом долговая расписка служит гарантией возврата денег для заемодавца (кредитора). Чтобы долговая расписка имела юридическую силу и могла быть использована в судебных разбирательствах в качестве доказательства передачи денег, нужно чтобы документ содержал все необходимые реквизиты. Скачать образец оформления долговой расписки можно по ссылке ниже. Важным условием признания действительности долговой расписки в суде является наличие подписей свидетелей, по крайней мере двух. Также предлагаем скачать образцы расписки в получении денег за автомобиль - скачать образец. за квартиру - скачать. в получении документов - скачать. об отсутствии претензий - скачать . Как написать долговую расписку?Получив денежные средства, заемщик на обычно листе пишет текст долговой расписки. Как грамотно составить расписку, можно прочитать здесь . Пишется документ от имени заемщика (от первого лица). Указывается ФИО полностью заемщика, прописываются его паспортные данные, адрес регистрации, согласно паспорту или иному документу, подтверждающему регистрацию заемщика. Также пишется адрес проживания заемщика. Далее пишется фраза о получении в долг денежных средств и прописываются аналогичные реквизиты заемодавца (кредитора). Обязательно указывается сумма, передаваемая взаймы, цифрами и прописью. Также необходимо указать срок возврата денежных средств. Составленный бланк долговой расписки подписывается заемщиком, также указывается дата оформления и населенный пункт. В качестве свидетелей необходимо найти хотя бы двух человек, которые подпишут долговую расписку, своими подписями они подтверждают факт передачи денежных средств от заемодавца к заемщику. Также в долговой расписке нужно прописать ФИО свидетелей, сведения из паспорта и адрес регистрации. Скачать образец долговой расписки можно по ссылке . Как правильно составить долговую расписку: рекомендацииКаждому из нас известна расхожая истина: хочешь потерять друга, одолжи ему денег. Мы, разумеется, не будем настаивать на ее справедливости, но заметим, что пренебрегать составлением долговой расписки не стоит, даже если вы имеете дело с человеком, которому доверяете. Этот вид договора не налагает особых обязательств ни на заемщика, ни на кредитора, однако служит гарантией сохранности денег или подтверждением их получения на руки. Конечно, если расписка составлена правильно. Структура распискиГрамотный договор займа (долговая расписка с юридической точки зрения квалифицируется именно таким образом) включает в себя следующие реквизиты:Не обязательным, но желательным условием составления расписки является внесение в ее текст места заключения договора. Оно может понадобиться на случай проведения судебной проверки. Договор составляет в рукописной форме. Для уверенности в безупречности всех правовых аспектов расписки и гарантии возвращения кредитованных денег ее можно заверить у нотариуса. О процентахДаже при отсутствии указания процентной ставки по займу кредитор имеет право на получение процентов при возвращении долга. Однако в этом случае их размер определит текущая ставка рефинансирования (как правило, речь идет о ничтожных деньгах). Если же процентная ставка зафиксирована в документе, ее следует дополнительно обозначить в виде конкретной денежной суммы. При выплате долга в договоре ставится особая отметка о погашении процентов, скрепленная подписью кредитора. Отсутствие оснований для взыскания процентов с заемщика предусмотрено лишь в двух случаях:Порядок погашения долгаСогласно действующему законодательству РФ, долговая расписка вступает в силу с момента ее подписания и получения заемщиком оговоренной в документе суммы. Срок же возврата кредита прописывается с целью определения легитимного периода истребования денег. Если он неукоснительно выполняется, расписка передается заемщику, что служит подтверждением погашения долга. Если же срок возврата прописанной суммы нарушается, кредитор имеет полное право составить исковое заявление в суд. Такое заявление может быть подано к рассмотрению в течение трех лет с момента, указанного в договоре, как срок возврата долга. При наличии уважительных причин промежуток времени для подачи иска может быть увеличен. Еще один важный момент касается расписок без указания срока погашения кредита. С точки зрения закона легитимный период истребования долга для них наступает через 30 дней после подписания документа. В ходе судебного следствия заемщик, нарушивший условия договора, может быть обязан к выплате:О расписках и векселяхЗачастую приходится слышать о том, что долговая расписка по сути является векселем. На самом деле это утверждение не соответствует действительности. Вексель является строго формальным документом. Он составляется согласно жестко структурированному образцу, в отличие от договора займа, который может быть написан в свободной форме с соблюдением вышеперечисленных правил. Кроме того, вексель используется в коммерческой деятельности для перечисления больших денежных сумм. Расписка же приемлема и для регулирования финансовых отношений двух физических лиц. В ней может быть прописана любая, в том числе совсем небольшая сумма долга. Наш «Центр урегулирования долговых обязательств» осуществляет профессиональное консультирование в вопросах составления договоров займа, а также занимается представлением интересов своих клиентов в судебных инстанциях. Мы готовы предложить свои услуги как заемщикам, так и займодателям. Наряду с этим компания производит нотариальное заверение долговых расписок. Долговая расписка заемщика. скачать бланк и образец 2015Как правильно составить долговую расписку Заемщика в 2015 годуЧасто на практике заем между физическими лицами оформляют денежной распиской, вместо составления договора займа. В настоящей статье мы рассмотрим с позиции судебной практики и самого процесса доказывания долговых обязательств все возможные варианты отказа в суде по иску заимодавца к заемщику (т.е. должнику по расписке) о взыскании денежных средств по долговой расписке. Учитывая чужие ошибки и причины отказа суда в удовлетворении иска, можно определить, что действительно является важным в таких документах. Кроме того, предусмотрим те действия, которые необходимо совершить заранее, еще при написании расписки, чтобы избежать возможных негативных последствий. В статье также будут рассмотрены отдельные вопросы исполнительного производства по искам о взыскании денежных средств по долговой расписке. Помимо указанного, постараемся ответить на вопрос в целом: насколько велика вероятность реального исполнения решения суда о взыскании? Долговая расписка заемщика обязательно должна отражать в себе содержание тех условий договора займа, которые в силу закона считаются существенными и обязательными . Существенные условия, которые должны быть отражены в расписке между физическими лицами те же, что и для договора займа: 1) конкретизированы стороны договора (заимодавец Иванов Иван Иванович, серия номер паспорта, проживающий по адресу , заемщик Петров Петр Петрович ) 2) что именно передается в заем, обычно денежные средства в рублях (предмет договора) 3) условие о том, деньги уже переданы заимодавцем заемщику к моменту составления расписки. В действительности на практике встречаются случаи, когда расписки пишут с нарушением требований о сторонах договора. Наиболее распространенная ошибка в расписках - недостоверные сведения о сторонах договора займа. Поэтому в процессе доказывания по такому гражданскому делу в суде могут возникнуть различные проблемы, что зависит от степени серьезности допущенных ошибок и нарушений. Так, например . заемщик согласно данным паспорта имеет следующую фамилию, имя и отчество: Иванов Евгений Абухазапрович. Вместе с тем все друзья и знакомые привыкли называть ее по отчеству Азапрыч , в результате в расписках со стороны заемщика было написано: Иванов Евгений Азапрыч . Такое нарушение не дает основания безоговорочно утверждать, что расписка недействительна и в судебной защите будет отказано. Однако ч. 1 ст. 19 ГК РФ предусматривает, что гражданин приобретает и осуществляет права и обязанности под своим именем, фамилией и отчеством. Хотя нарушение норм материального права налицо, тем не менее если это единственное нарушение в расписке, то в гражданском процессе можно доказать, что была допущена опечатка (описка), при условии правильности других реквизитов заемщика (место жительства, серия-номер паспорта). Суд оценивает все доказательства в их совокупности . поэтому, если в расписке присутствуют иные подобные ошибки и опечатки , такой документ вызывает обоснованные сомнения. Например, если в расписке были ошибки в части данных о заемщике (например, номер паспорта), при этом сама расписка выполнена рукописным способом заимодавцем (т.е. писалась не заемщиком), то такие обстоятельства позволяют поставить вопрос о недействительности документа и самого обязательства займа. В то же время если расписка была выполнена рукописно самим заемщиком и он недостоверно указал о себе какие-либо сведения, то впоследствии ссылки такого заемщика на положения ч. 1 ст. 19 ГК РФ или иные обоснования того, что сторона обязательства займа определена неверно, будут безрезультативными. Заимодавцу в этом случае достаточно сослаться на положения ч. 1, 2 ст. 10 ГК РФ, которые предусматривают недопустимость осуществления своих гражданских прав с злоупотреблением, с намерением причинить вред другому лицу и иные действия в обход закона. Поэтому в отношении заемщика, который собственноручно написал долговую расписку, всегда можно сказать, что он намеренно допустил ошибку и указал неверные данные о себе, т.е. злоупотребил своим правом. В такой ситуации суду не обязательно доказывать, что заемщик сделал это умышленно, поскольку его умысел уже будет считаться доказанным. В настоящее время расписки зачастую выполняют машинописным способом, и стороны договора займа только подписывают их. Такое оформление документа законно, но в процессе доказывания могут возникнуть сложности, когда встречаются ошибки о сторонах обязательства. В связи с этим, с нашей точки зрения, правильнее оформлять долговую расписку рукописным способом . при этом текст расписки должен быть написан собственноручно заемщиком . Если в расписке присутствует несущественная ошибка - одна цифра номера или серии паспорта, одна буква в фамилии, имени, отчестве указаны неверно, то такие описки не ведут к признанию недействительности обязательства займа. В долговой расписке должно быть полностью и верно в соответствии с паспортом указано имя, отчество, фамилия заемщика и заимодавца. Полностью следует указать иные паспортные данные каждой из сторон (серия, номер паспорта, кем и когда он выдан, код подразделения, дата рождения и место рождения). Можно указать место жительства, место регистрации, как оно указано в паспорте, допускается написать: Со слов проживающего по адресу: - такие записи в расписке существенного значения не имеют и в целом никак не могут повлиять на юридическую действительность обязательства займа. Предмет договора займа в долговой расписке также должен быть четко сформулирован. Предметом договора являются денежные средства, которые желательно указывать в валюте РФ. В долговой расписке дополнительно возможно предусмотреть и иные условия: 1) срок возврата суммы займа 2) способ возврата суммы займа 3) проценты за пользование займом. При неуказании в расписке таких условий, согласно ГК РФ, срок возврата будет считаться по истечении 30 дней со дня направления заемщику требования о возврате. При неуказании способа возврата, возврат может быть осуществлен любым способом (лично в руки, банковский перевод, перевод на банковскую карту). При неуказании процентов, если сумма займа свыше 5000 руб. и в расписке прямо не сказано, что заем беспроцентный, проценты будут начисляться по ставке рефинансирования ЦБ РФ. В любом случае если сумма займа совершенного между физическими лицами в денежном выражении превышает пятидесятикратный официально установленный МРОТ, то такой заем считается выданным под процент (ст. 809 ГК РФ). Поэтому в расписке могут не указываться условия о процентах, в этой ситуации главное, чтобы в тексте не было указано: Настоящий заем выдан заемщику без начисления процентов за пользование суммой долга . Если в долговой расписке содержится такая запись, то заем считается беспроцентным. Согласно положениям ст. 810 ГК РФ можно определить срок возврата суммы займа в том случае, когда в самой расписке ничего об этом не говорится. На практике это реализуется следующим образом - заимодавец отправляет заемщику ценное заказное письмо с описью вложения. В письме должно быть заявление заимодавца с требованием оплаты долга определенного числа (календарная дата) и указанным способом (например, перевести денежные средства на лицевой счет в банке, отдать лично в руки и т.д.). Важно помнить, что сумма займа должна быть возвращена заемщиком в течение тридцати дней со дня предъявления заимодавцем требования об этом . Также в письме сообщается способ возврата займа. Следует учитывать, что сумма долга возвращается только тому лицу, которое является заимодавцем. Нежелательно возвращать долг через иных лиц, даже если у них имеется соответствующая доверенность от заимодавца. Это связано с тем, что доверитель (заимодавец) мог оформить у нотариуса распоряжение об отмене доверенности. Если в самой долговой расписке не указан номер банковского счета, на который следует перевести сумму долга, заемщик должен вернуть денежные средства лично заимодавцу. Согласно ст. 312 ГК РФ, если иное не предусмотрено соглашением сторон (в данном случае - если иные условия не предусмотрены в долговой расписке) и не вытекает из обычаев делового оборота или существа обязательства, должник вправе при исполнении обязательства потребовать доказательств того, что исполнение принимается самим кредитором или управомоченным им на это лицом, и несет риск последствий непредъявления такого требования. Следует также учитывать и требования ст. 165.1 ГК РФ, которые распространяются на почтовые отправления заимодавца к заемщику. Такие письменные уведомления являются юридически значимыми сообщениями. Заявления, уведомления, извещения, требования или иные юридически значимые сообщения, с которыми закон или сделка связывает гражданско-правовые последствия для другого лица, влекут для этого лица такие последствия с момента доставки соответствующего сообщения ему или его представителю. Сообщение считается доставленным и в тех случаях, если оно поступило лицу, которому оно направлено (адресату), но по обстоятельствам, зависящим от него, не было ему вручено или адресат не ознакомился с ним. Поэтому, если письмо не было получено адресатом в течение месяца и вернулось с отметкой почтового отделения о невозможности вручения, то это считается надлежащим уведомлением того, кому направлено такое письмо. Поскольку в настоящей статье рассматриваются случаи судебного взыскания суммы займа по долговой расписке, то для обоснования процентов за пользование суммой займа ссылаться следует на положения ст. 809 ГК РФ. Заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, которые определены в долговой расписке. При отсутствии в договоре условия о размере процентов их размер определяется ставкой рефинансирования на день уплаты заемщиком суммы долга. Если заемщик не возвращает в срок сумму займа, на эту сумму подлежат уплате дополнительные штрафные проценты в размере, предусмотренном п. 1 ст. 395 ГК РФ, со дня, когда она должна была быть возвращена, до дня ее возврата заимодавцу независимо от уплаты процентов, предусмотренных долговой распиской. Иными словами, за просрочку выплаты и пользование чужими денежными средствами начисляются проценты в размере 1/360 за каждый день просрочки платежа от ставки рефинансирования ЦБ РФ, которая в настоящее время составляет 8,25% годовых. Большое значение при написании долговой расписки имеет и то, кем она была написана. Очень желательно, чтобы ее написал собственноручно сам заемщик. Более подробные пояснения даны в статье Почему расписка заемщика должна быть написана им собственноручно . Прямого указания на это в нормах материального права (ГК РФ) нет. Однако в ч. 2 ст. 808 ГК РФ указано, что в подтверждение договора займа и его условий может быть предоставлена именно расписка заемщика . В будущем в процессе доказывания по делу данное обстоятельство может иметь существенное значение, т.к. недобросовестный заемщик не сможет ссылаться на то, что какие-либо сведения в расписке указаны неверно. В качестве примера можно привести следующую ситуацию. Заемщик в суде возражал против взыскания денежных средств по расписке и указывал, что написана она не им, а также не им подписана. Действительно, расписка была написана не заемщиком, а выполнена машинописным способом, поэтому провести судебную почерковедческую экспертизу довольно сложно. Такая экспертиза может проверить лишь подлинность подписи в расписке. Между тем результаты судебно-почерковедческой экспертизы напрямую зависят от того, сколько материала было предоставлено для проведения экспертизы. Для того, чтобы определить принадлежность подписи или почерка определенному лицу, эксперту необходимо выявить как минимум совпадение трех частных признаков и двух общих (морфологических). Редко можно встретить сложные и длинные подписи, в основном они состоят из двух-трех элементов (букв, узоров). Если подпись простая, невозможно точно сделать вывод о ее принадлежности данному лицу, можно только говорить о вероятной принадлежности подписи определенному лицу. Поэтому, если долговая расписка полностью написана собственноручно заемщиком, эксперту легче будет определить, кем именно она была выполнена. В этом случае результаты экспертизы могут подтвердить или опровергнуть доводы заемщика, что приведет к полному взысканию денежных средств по такой расписке. Увеличить шансы заимодавца по взысканию долга можно следующим образом: в долговой расписке (договоре займа) необходимо указать (если заемщик состоит в браке), что денежные средства, которые были взяты в долг, необходимы для семейных нужд. В расписке не обязательно указывать, для каких именно семейных нужд необходимы денежные средства, полученные в долг. Это обстоятельство является вторичным, главное, что ответственность в данном случае распространяется на обоих супругов. В будущем имущество второго супруга можно будет также арестовать и взыскать в оплату долга. Так, например . по исковому производству заимодавца К. к заемщику Б. в расписке было указано, что жена Б. знает и согласна на получение ее мужем займа, т.к. он необходим на их общие семейные нужды. В период пользования заемными денежными средствами Б. получил в наследство квартиру, которая была им сразу же подарена жене. Таким образом, недобросовестный заемщик надеялся уйти от обращения взыскания на его квартиру. Между тем заимодавец К. не получил в срок суммы долга и был вынужден обратиться в суд. В рамках предварительного обеспечения по первоначальному иску (ст. 141 ГПК РФ) о взыскании только суммы долга по расписке в размере 650 000 рублей был наложен арест на квартиру. Затем в рамках отдельного искового производства, пока не прошел срок исковой давности в 1 год с того дня, как заимодавец К. узнал о факте дарения, он обратился в суд с иском о признании сделки дарения квартиры недействительной как мнимой и притворной сделки (ст. 170 ГК РФ). Судом сделка дарения квартиры была отменена. В дальнейшем заимодавец К. кроме основной суммы долга требовал уплаты процентов за пользование чужими денежными средствами, суммы уплаченной государственной пошлины, услуг представителя, что составило уже 890 000 рублей. Ввиду того что заемщик Б. долгое время (свыше 6 месяцев) не исполнял решение суда о взыскании, то на основании ст. 203 ГПК РФ суду было подано заявление об изменении способа и порядка исполнения решения суда. В результате долг заемщика перед заимодавцем был погашен путем передачи права собственности на квартиру. Расписка в получении денег в долг образец 2015Денежная расписка - это усеченный вариант договора займа Источники: , , , , | |

| Просмотров: 1672 | |

| Всего комментариев: 0 | |