Шаблоны и бланки

| Главная » Статьи » Документы для налоговой |

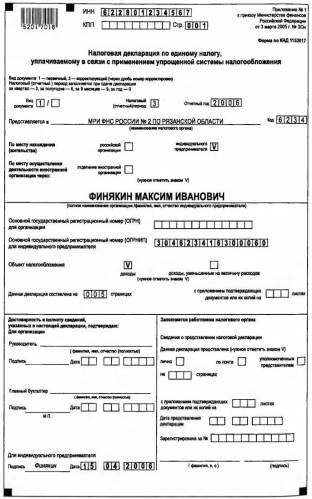

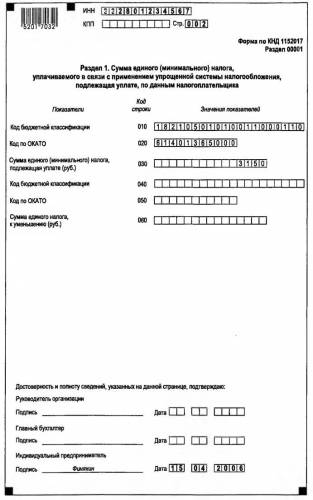

Налоговая декларация по УСН в 2014 годуСодержание статьи Каждый предприниматель знает, что периодически ему требуется предоставлять отчетность в территориальные подразделения Федеральной налоговой службы. Вид и сроки сдачи отчетности зависят от используемой системы налогообложения. Большинство российских предпринимателей находится на упрощенной системе, которой предусмотрена налоговая декларация по УСН. Особенности заполнения данной формы отчетности рассмотрим в данной статье. Какая декларация используется на упрощенке?Вместе с этим материалом часто читают: Пример заполнения декларации по упрощенной системе налогообложенияПредприниматель Максим Иванович Финякин занимается оказанием консультационных услуг. В ноябре 2005 г. Максим Иванович подал заявление о переходе на упрощенную систему налогообложения в 2006 г. по системе «Доходы» с 6%-ной ставкой налога. За I квартал 2006 г. он получил выручку в размере 60 ООО руб. Пенсионные страховые взносы уплатил в размере 450 руб. Предприниматель М. И. Финякин заполняет декларацию за I квартал 2006 г. Поможем ему. Сначала заполним титульный лист. В верхней строчке впишем ИНН предпринимателя М. И.Финякина — 622801234567. Строку «КПП» не будем заполнять, поскольку КПП предусмотрен только для организаций, как и основной государственный регистрационный номер (ОГРН). Следующие ячейки заполним таким образом: декларация М. И. Фи- някина первичная, т.е. не является исправительной, корректирующей и т.д. поэтому в первом квадрате поля «Вид документа» ставим единицу. Через дробь ничего не ставим. В этом поле проставляется цифра при сдаче корректирующих расчетов. В следующее поле «Налоговый (отчетный) период» вписываем число 03, поскольку декларация сдается за I квартал 2006 г. В июле Финякин будет сдавать декларацию за полугодие и в этом поле впишет число 06. Далее идет поле «Отчетный год» вписываем — 2006. Следующая строка «Представляется в » заполняется в соответствии с полным наименованием налогового органа и его кода: МРИ МНС России № 2 по Рязанской области. Код 6234. Ниже ставим «галочку» в поле «Индивидуальный предприниматель». А еще ниже — фамилию, имя и отчество — «Финякин Максим Иванович». Строку «Основной государственный регистрационный номер (ОГРН)» заполнять предпринимателям не нужно, эти поля он оставляет пустыми. В следующих квадратиках необходимо указать, какой объект налогообложения выбран предпринимателем. В рассматриваемом случае — это доходы. В поле «Данная декларация составлена на страницах» ставим цифры 005. К декларации М. И. Финякин прикладывает квитанции об уплате пенсионных взносов на 2 листах, значит, в соответствующем поле «С приложением подтверждающих документов или их копий на листах» проставляем цифры 002.

Пример заполнения декларации по упрощенной системе налогообложения

Пример заполнения декларации по упрощенной системе налогообложения Налоговая декларация по налогу, уплачиваемомув связи с применением упрощенной системы налогообложения с ОКТМО На нашем сайте Вы сможете бесплатно заполнить декларации по УСН, для этого Вам необходимо просто заполнить минимально возможный объем информации, после чего бланк будет сформирован автоматически. Все что в дальнейшем вам необходимо сделать - это просто распечатать его в онлайн режиме и отдать в налоговую инспекцию. Интернет ресурс «Service-Online.su» разработан для свободного и бесплатного использования. На этом сайте никогда не будет вирусов или других вредоносных программ. Наша задача упростить вашу работу и постараться помочь Вам по мере своих сил. Материалы сайта носят справочный характер, предназначены только для ознакомления и не являются точным официальным источником. При заполнении реквизитов необходимо убедиться в их достоверности сверив с официальными источниками. Заполняем декларацию по налогу при УСН вместеВслед за изменением с 1 января 2013 года порядка исчисления налога при УСН изменилась и форма декларации по налогу при УСН. Рассмотрим нюансы ее заполнения, которые нужно будет учесть при подготовке отчетности за I квартал 2013 года (тем, кто подает декларацию ежемесячно, - за февраль). Форма налоговой декларации (расчета) по налогу при упрощенной системе налогообложения утверждена постановлением МНС от 15.11.2010 № 82 Об установлении форм документов, необходимых для исчисления, уплаты налогов, сборов (пошлин), и о некоторых вопросах порядка их заполнения, представления подтверждения постоянного местонахождения иностранной организации, ведения учета выручки от реализации товаров (работ, услуг), доходов и расходов индивидуальными предпринимателями (частными нотариусами, адвокатами) ). Этим же постановлением утверждена и Инструкция о порядке заполнения налоговых деклараций (расчетов) по налогам (сборам), книги покупок (далее - Инструкция № 82) , устанавливающая, в частности, порядок заполнения декларации по налогу при УСН. Новая редакция декларации, вступившая в силу с 1 января 2013 года, утверждена постановлением МНС от 31.10.2012 № 34 . Согласно пункту 3 Инструкции № 82 в декларацию включаются лишь те части, разделы и приложения, для заполнения которых у организации есть сведения. Например, если организация в отчетном квартале не вносит исправления в расчет налога при УСН за предыдущие отчетные кварталы текущего года и не имеет в собственности, ином возмездном и безвозмездном пользовании объектов недвижимости, облагаемых налогом на недвижимость, и участков земли, то разделы II и III в декларацию не включаются, а заполняются только титульный лист и разделы I и IV. Подробнее читайте в № 01/2013 журнала Упрощенная система налогообложения. Оформить подписку на журнал Упрощенная система налогообложения можно здесь . Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеЗарегистрирован в Минюсте России 12.11.2014 № 34673 На основании статьи 80 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3824 2014, № 14, ст. 1544) в целях реализации положений главы 26.2 Упрощенная система налогообложения части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340 2002, № 30, ст. 3021 Российская газета, 2014, 6 июня) приказываю: 1. Утвердить: 2. Установить, что по форме и формату, утвержденным настоящим приказом, налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, представляется начиная с налогового периода 2014 года. Приложение № 3 к приказу ФНС России от 04.07.2014 № ММВ-7-3/352 ПОРЯДОК ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ, УПЛАЧИВАЕМОМУ В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ I. Состав налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения 1.1. Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (далее - Декларация), заполняется налогоплательщиками, применяющими упрощенную систему налогообложения в соответствии с главой 26.2 Налогового кодекса Российской Федерации (далее - Кодекс). 1.2. Декларация состоит из: II. Общие требования к порядку заполнения и представления Декларации 2.1. Все значения стоимостных показателей Декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы). 2.2. Страницы Декларации имеют сквозную нумерацию, начиная с Титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа. Показатель номера страницы (поле Стр.), имеющий три знакоместа, записывается следующим образом: например, для первой страницы - 001, для десятой страницы - 010. 2.3. При заполнении Декларации должны использоваться чернила черного, фиолетового или синего цвета. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства. Не допускается двусторонняя печать Декларации на бумажном носителе и скрепление листов Декларации, приводящее к порче бумажного носителя. 2.4. Каждому показателю Декларации соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель. Исключение составляют показатели, значением которых являются дата и ставка налога (%). Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком .(точка). Для показателя ставка налога (%) используются два поля, разделенные знаком . (точка). Первое поле соответствует целой части десятичной дроби, второе - дробной части десятичной дроби. Заполнение полей Декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа. При заполнении полей Декларации с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу. Заполнение текстовых полей бланка Декларации осуществляется заглавными печатными символами. В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля. Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, при указании десятизначного идентификационного номера налогоплательщика (далее - ИНН) организацией в поле ИНН из двенадцати знакомест показатель заполняется следующим образом 5024002119--. При представлении Декларации, подготовленной с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений показателей не должны изменяться. Печать знаков должна выполняться шрифтом Courier №ew высотой 16 - 18 пунктов. 2.5. При заполнении Декларации в верхней части каждой страницы указываются ИНН и код причины постановки на учет (далее - КПП) организации в соответствии с пунктом 3.2 настоящего Порядка. 2.6. При представлении в налоговый орган по месту учета организацией-правопреемником Декларации за последний налоговый период и уточненных Деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в Титульном листе по реквизиту по месту учета указывается код 215, а в верхней его части указываются ИНН и КПП организации-правопреемника. В реквизите налогоплательщик указывается наименование реорганизованной организации. В реквизите ИНН/КПП реорганизованной организации указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения. Если представляемая в налоговый орган Декларация не является Декларацией за реорганизованную организацию, то по реквизиту ИНН/КПП реорганизованной организации указываются прочерки. В Разделах 1.1 и 1.2 Декларации указывается код Общероссийского классификатора территорий муниципальных образований ОК 33-2013 (далее - код по ОКТМО) того муниципального образования, на территории которого состояла на учете в качестве налогоплательщика реорганизованная организация. III. Порядок заполнения Титульного листа Декларации 3.1. Титульный лист Декларации заполняется налогоплательщиком, за исключением раздела Заполняется работником налогового органа. 3.2. При заполнении Титульного листа необходимо указать: 1) ИНН, а также КПП, который присвоен организации тем налоговым органом, в который представляется Декларация (особенности указания ИНН и КПП по реорганизованным организациям предусмотрены в пункте 2.6 настоящего Порядка). Для российской организации ИНН и КПП по месту нахождения организации указываются согласно: <1> Приказ МНС России от 27 ноября 1998 г. № ГБ-3-12/309 утратил силу в соответствии с пунктом 4 приказа МНС России от 3 марта 2004 г. № БГ-3-09/178 (зарегистрирован Министерством юстиции Российской Федерации 24.03.2004, регистрационный № 5685 Российская газета, 2004, 30 марта). <1> Приказы ФНС России от 1 декабря 2006 г. № САЭ-3-09/826@, от 16 июля 2008 г. № ММ-3-6/314@ и от 15 февраля 2010 г. № ММ-7-6/54@ утратили силу в соответствии с пунктом 4 Приказа ФНС России от 11 августа 2011 г. № ЯК-7-6/488@ (зарегистрирован Министерством юстиции Российской Федерации 14.09.2011, регистрационный № 21794 Российская газета, 2011, 23 сентября). ИНН и КПП по реквизиту ИНН/КПП реорганизованной организации указываются с учетом положений пункта 2.6 настоящего Порядка. Для индивидуального предпринимателя указывается: ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации по форме № 12-2-4, утвержденной приказом МНС России от 27 ноября 1998 г. № ГБ-3-12/309, или со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации по форме № 09-2-2, утвержденной приказом МНС России от 3 марта 2004 г. № БГ-3-09/178, или согласно Свидетельству о постановке на учет физического лица в налоговом органе на территории Российской Федерации по форме № 2-1-Учет, утвержденной приказом ФНС России от 1 декабря 2006 г. № САЭ-3-09/826@, или согласно Свидетельству о постановке на учет физического лица в налоговом органе по форме № 2-1-Учет, утвержденной приказом ФНС России от 11 августа 2011 г. № ЯК-7-6/488@ 2) номер корректировки. При представлении в налоговый орган первичной Декларации по реквизиту номер корректировки проставляется 0--, при представлении уточненной Декларации - указывается номер корректировки (например, 1--, 2-- и так далее.). Уточненная Декларация в соответствии со статьей 81 Кодекса представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения. При перерасчете налоговой базы и суммы налога не учитываются результаты налоговых проверок, проведенных налоговым органом за тот налоговый период, по которому производится перерасчет налоговой базы и суммы налога. В случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый период, в котором выявлены ошибки (искажения) 3) налоговый период, за который представляется Декларация. Коды налоговых периодов приведены в Приложении № 1 к настоящему Порядку 4) отчетный год, за который представляется Декларация 5) код налогового органа, в который представляется Декларация (согласно документам о постановке на учет в налоговом органе, приведенным в пункте 3.2 настоящего Порядка) 6) код места представления Декларации в налоговый орган по месту учета налогоплательщика согласно Приложению № 2 к настоящему Порядку 7) полное наименование организации в соответствии с ее учредительными документами (при наличии в наименовании латинской транскрипции таковая указывается) либо построчно полностью фамилия, имя, отчество (здесь и далее по тексту отчество указывается при наличии) индивидуального предпринимателя 8) код вида экономической деятельности налогоплательщика согласно Общероссийскому классификатору видов экономической деятельности ОК029-2001 (ОКВЭД) 9) код формы реорганизации (ликвидации) организации в соответствии с Приложением № 3 к настоящему Порядку 10) ИНН/КПП реорганизованной организации в соответствии с пунктом 2.6 настоящего Порядка 11) номер контактного телефона налогоплательщика 12) количество страниц, на которых составлена Декларация 13) количество листов подтверждающих документов или их копий, включая документы или их копии, подтверждающие полномочия представителя налогоплательщика (в случае представления Декларации представителем налогоплательщика), приложенных к Декларации. 3.3. В разделе Титульного листа Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю указывается: 1) в случае подтверждения достоверности и полноты сведений в Декларации руководителем организации-налогоплательщика или индивидуальным предпринимателем - налогоплательщиком - 1 в случае подтверждения достоверности и полноты сведений представителем налогоплательщика - 2 2) при представлении Декларации налогоплательщиком-организацией в поле фамилия, имя, отчество - построчно полностью фамилия, имя, отчество руководителя организации. Проставляется личная подпись руководителя организации, заверяемая печатью организации, и дата подписания 3) при представлении Декларации налогоплательщиком - индивидуальным предпринимателем поле фамилия, имя, отчество не заполняется. Проставляется только личная подпись и дата подписания 4) при представлении Декларации представителем налогоплательщика - физическим лицом в поле фамилия, имя, отчество - построчно полностью фамилия, имя, отчество представителя налогоплательщика. Проставляется личная подпись представителя налогоплательщика, дата подписания 5) при представлении Декларации представителем налогоплательщика - юридическим лицом в поле фамилия, имя, отчество - построчно полностью фамилия, имя, отчество физического лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика - юридического лица, подтверждать достоверность и полноту сведений, указанных в Декларации. В поле наименование организации - представителя налогоплательщика указывается наименование юридического лица - представителя налогоплательщика. Проставляется подпись лица, сведения о котором указаны в поле фамилия, имя, отчество, заверяемая печатью юридического лица - представителя налогоплательщика, и дата подписания 6) в поле Наименование документа, подтверждающего полномочия представителя указывается вид документа, подтверждающего полномочия представителя налогоплательщика. 3.4. Раздел Заполняется работником налогового органа содержит сведения о представлении Декларации: 1) способ представления Декларации (указывается код, определяющий способ представления Декларации, согласно Приложению № 4 к настоящему Порядку) 2) количество страниц Декларации 3) количество листов подтверждающих документов или их копий, приложенных к Декларации 4) дату представления Декларации 5) номер, под которым зарегистрирована Декларация 6) фамилию и инициалы имени и отчества работника налогового органа, принявшего Декларацию 7) подпись работника налогового органа, принявшего Декларацию. IV. Порядок заполнения Раздела 1.1 Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - доходы), подлежащая уплате (уменьшению), по данным налогоплательщика Декларации 4.1. Раздел 1.1 заполняют только налогоплательщики, объектом налогообложения у которых являются доходы. По коду строки 001 указан объект налогообложения 1 - доходы. 4.2. По кодам строк 010, 030, 060, 090 Код по ОКТМО указывается код по ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования по месту нахождения организации (по месту жительства индивидуального предпринимателя). При заполнении Код по ОКТМО, под который отводится одиннадцать знакомест, свободные знакоместа справа от значения кода в случае, если код по ОКТМО имеет восемь знаков, заполняются прочерками. Например, для восьмизначного кода по ОКТМО 12445698 в поле Код по ОКТМО записывается одиннадцатизначное значение 12445698---. При этом, Код по ОКТМО по коду строки 010 заполняется налогоплательщиком в обязательном порядке, а показатели по кодам строк 030, 060, 090 указываются только при смене места нахождения организации (места жительства индивидуального предпринимателя). Если налогоплательщик не менял место постановки на учет в налоговом органе, по кодам строк 030, 060, 090 проставляется прочерк. 4.3. По коду строки 020 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, подлежащая к уплате по сроку не позднее двадцать пятого апреля отчетного года. Налогоплательщики, объектом налогообложения у которых являются доходы, значение показателя по данному коду строки определяют путем уменьшения суммы исчисленного авансового платежа по налогу за первый квартал (код строки 130 Раздела 2.1) на сумму уплаченных (в пределах исчисленных сумм) в этом периоде страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса (код строки 140 Раздела 2.1). 4.4. По коду строки 040 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, подлежащая к уплате по сроку не позднее двадцать пятого июля отчетного года. Налогоплательщики, объектом налогообложения у которых являются доходы, значение показателя по данному коду определяют путем уменьшения суммы исчисленного авансового платежа по налогу за полугодие (код строки 131 раздела 2.1) за минусом суммы уплаченных (в пределах исчисленных сумм) в этом периоде страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса (код строки 141 Раздела 2.1), на сумму авансового платежа, указанную по коду строки 020 Раздела 1.1. Данный показатель указывается, если его значение больше или равно нулю. 4.5. По коду строки 050 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, к уменьшению по сроку не позднее двадцать пятого июля отчетного периода. Налогоплательщики, объектом налогообложения у которых являются доходы, значение показателя по данному коду определяют путем уменьшения суммы авансового платежа по налогу, указанного по коду строки 020 Раздела 1.1 на сумму исчисленного авансового платежа за полугодие (код строки 131 Раздела 2.1) за минусом суммы уплаченных (в пределах исчисленных сумм) в этом периоде страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса (код строки 141 Раздела 2.1). Указанная строка заполняется при отрицательном значении разницы между суммой исчисленного авансового платежа по налогу за полугодие и суммой исчисленного авансового платежа по налогу за первый квартал ((строка 131 - строка 141) Раздела 2.1 - строка 020 Раздела 1.1 < 0). 4.6. По коду строки 070 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, подлежащая к уплате по сроку не позднее двадцать пятого октября отчетного года. Налогоплательщики, объектом налогообложения у которых являются доходы, значение показателя по данному коду определяют путем уменьшения суммы исчисленного авансового платежа по налогу за девять месяцев (код строки 132 Раздела 2.1) за минусом суммы уплаченных (в пределах исчисленных сумм) в этом периоде страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса (код строки 142 Раздела 2.1), на сумму авансовых платежей по налогу, указанных по кодам строк 020, 040 Раздела 1.1, за минусом суммы авансового платежа к уменьшению, в случае заполнения показателя по коду строки 050 Раздела 1.1. Данный показатель указывается, если его значение больше или равно нулю. 4.7. По коду строки 080 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, подлежащая к уменьшению по сроку не позднее двадцать пятого октября отчетного года. Налогоплательщики, объектом налогообложения у которых являются доходы, значение показателя по данному коду определяют путем уменьшения суммы авансовых платежей по налогу, указанных по коду строк 020 и 040 Раздела 1.1, за минусом суммы авансового платежа к уменьшению, в случае заполнения показателя по коду строки 050 Раздела 1.1, на сумму исчисленного авансового платежа за девять месяцев (код строки 132 Раздела 2.1) за минусом суммы уплаченных (в пределах исчисленных сумм) в этом периоде страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса (код строки 142 Раздела 2.1). Данный показатель указывается при отрицательном значении разницы между суммой исчисленного авансового платежа по налогу за девять месяцев и суммой ранее исчисленных авансовых платежей по налогу ((строка 132 - строка 142) Раздела 2.1 - (строка 020 + строка 040 - строка 050) Раздела 1.1 < 0). 4.8. По коду строки 100 указывается сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, подлежащая доплате за налоговый период (календарный год) с учетом ранее исчисленных сумм авансовых платежей по налогу. Налогоплательщики, объектом налогообложения у которых являются доходы, значение показателя по данному коду определяют путем уменьшения суммы исчисленного налога за налоговый период (код строки 133 Раздела 2.1) за минусом суммы уплаченных (в пределах исчисленных сумм) в этом периоде страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса (код строки 143 Раздела 2.1), на сумму авансовых платежей по налогу, указанных по кодам строк 020, 040, 070 Раздела 1.1, уменьшенную на суммы, отраженные по кодам строк 050 и 080 Раздела 1.1. Данный показатель указывается, если его значение больше или равно нулю. 4.9. По коду строки 110 указывается сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, к уменьшению за налоговый период (календарный год). Налогоплательщики, объектом налогообложения у которых являются доходы, значение показателя по данному коду определяют путем уменьшения суммы авансовых платежей по налогу, указанных по кодам строк 020, 040, 070 Раздела 1.1, за минусом сумм авансовых платежей по налогу к уменьшению, отраженных по кодам строк 050 и 080 Раздела 1.1, на сумму исчисленного налога за налоговый период (код строки 133 Раздела 2.1) за минусом суммы уплаченных (в пределах исчисленных сумм) в этом периоде страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса (код строки 143 Раздела 2.1). Данный показатель указывается при отрицательном значении разницы между суммой исчисленного налога за налоговый период и суммой ранее исчисленных авансовых платежей по налогу ((строка 133 - строка 143) Раздела 2.1 - (строка 020 + строка 040 - строка 050 + строка 070 - строка 080) Раздела 1.1 < 0). 4.10. Сведения, указанные в Разделе 1.1 Декларации, подтверждаются по строке Достоверность и полноту сведений, указанных на данной странице, подтверждаю подписью лица из числа лиц, указанных в пункте 3.3 настоящего Порядка, и проставляется дата подписания данного раздела. V. Порядок заполнения Раздела 1.2 Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика Декларации 5.1. Раздел 1.2 заполняют только налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов. По коду строки 001 указан объект налогообложения 2 - доходы, уменьшенные на величину расходов. 5.2. По кодам строк 010, 030, 060, 090 указывается Код по ОКТМО по месту нахождения организации (по месту жительства индивидуального предпринимателя). Порядок заполнения данного показателя указан в пункте 4.2 настоящего Порядка. 5.3. По коду строки 020 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, подлежащая к уплате по сроку не позднее двадцать пятого апреля отчетного года. Налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов, по данному коду указывают значение показателя, соответствующее значению показателя по коду строки 270 Раздела 2.2. 5.4. По коду строки 040 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, подлежащая к уплате по сроку не позднее двадцать пятого июля отчетного года. Налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов, значение показателя по данному коду определяют как разность значений строк 271 Раздела 2.2 и 020 Раздела 1.2, если значение данного показателя больше или равно нулю. 5.5. По коду строки 050 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, к уменьшению по сроку не позднее двадцать пятого июля отчетного периода. Указанная строка заполняется при отрицательном значении разницы между суммой исчисленного авансового платежа по налогу за полугодие и суммой исчисленного авансового платежа по налогу за первый квартал. Налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов, значение показателя по данному коду определяют как разность значений строк 020 Раздела 1.2 и 271 Раздела 2.2. 5.6. По коду строки 070 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, подлежащая к уплате по сроку не позднее двадцать пятого октября отчетного года. Налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов, значение показателя по данному коду определяют путем уменьшения суммы исчисленного авансового платежа по налогу за девять месяцев (код строки 272 Раздела 2.2) на сумму значений строк 020 и 040 Раздела 1.2, за минусом суммы авансового платежа к уменьшению, в случае заполнения показателя по коду строки 050 Раздела 1.2. Данный показатель указывается, если его значение больше или равно нулю. 5.7. По коду строки 080 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, подлежащая к уменьшению по сроку не позднее двадцать пятого октября отчетного года. Налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов, значение показателя по данному коду определяют путем уменьшения значения суммы авансовых платежей по налогу, указанных по кодам строк 020 и 040 Раздела 1.2, за минусом суммы авансового платежа к уменьшению, в случае заполнения показателя по коду строки 050 Раздела 1.2, на сумму исчисленного авансового платежа по налогу за девять месяцев (код строки 272 Раздела 2.2). Данный показатель указывается при отрицательном значении разницы между суммой исчисленного авансового платежа по налогу за девять месяцев и суммой ранее исчисленных авансовых платежей по налогу (строка 272 Раздела 2.2 - (строка 020 + строка 040 - строка 050) Раздела 1.2 < 0). 5.8 . По коду строки 100 указывается сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, подлежащая доплате за налоговый период (календарный год) с учетом ранее исчисленных сумм авансовых платежей по налогу. Налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов, значение показателя по данному коду определяют путем уменьшения суммы исчисленного налога за налоговый период (код строки 273 Раздела 2.2) на сумму авансовых платежей по налогу, указанных по кодам строк 020, 040, 070 Раздела 1.2, уменьшенную на суммы авансовых платежей по налогу к уменьшению, отраженные по кодам строк 050 и 080 Раздела 1.2. Данный показатель указывается, если его значение больше или равно нулю и значение показателя по коду строки 273 Раздела 2.2 больше или равно значению показателя по коду строки 280 Раздела 2.2. 5.9. По коду строки 110 указывается сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, к уменьшению за налоговый период (календарный год). Налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов, значение показателя по данному коду определяют путем уменьшения значения суммы авансовых платежей по налогу, указанных по кодам строк 020, 040, 070 Раздела 1.2, за минусом сумм авансовых платежей по налогу к уменьшению, отраженных по кодам строк 050 и 080 Раздела 1.2, на сумму исчисленного налога за налоговый период (код строки 273 Раздела 2.2). Данный показатель указывается при отрицательном значении разницы между суммой исчисленного налога за налоговый период и суммой ранее исчисленных авансовых платежей по налогу ((строка 273 Раздела 2.2 - (строка 020 + строка 040 - строка 050 + строка 070 - строка 080) Раздела 1.2 < 0), а также при условии, что значение показателя по коду строки 273 Раздела 2.2 больше или равно значению показателя по коду строки 280 Раздела 2.2. Если сумма исчисленного налога за налоговый период (код строки 273 Раздела 2.2) меньше суммы исчисленного минимального налога за налоговый период (код строки 280 Раздела 2.2), то сумма налога к уменьшению за налоговый период указывается за минусом суммы минимального налога, подлежащей уплате за налоговый период. В этом случае значение показателя по коду строки 110 определяется путем уменьшения значения суммы авансовых платежей по налогу, указанных по кодам строк 020, 040, 070 Раздела 1.2, за минусом сумм авансовых платежей по налогу к уменьшению, отраженных по кодам строк 050 и 080 Раздела 1.2, на сумму исчисленного минимального налога (код строки 280 Раздела 2.2). Данный показатель указывается при условии, что значение показателя по коду строки 273 Раздела 2.2 меньше значения показателя по коду строки 280 Раздела 2.2 и сумма исчисленных авансовых платежей по налогу (строка 020 + строка 040 - строка 050 + строка 070 - строка 080) Раздела 1.2 больше суммы исчисленного минимального налога (код строки 280 Раздела 2.2). 5.10. В случае, если по итогам налогового периода у налогоплательщика, объектом налогообложения у которого являются доходы, уменьшенные на величину расходов, сумма исчисленного минимального налога (строка 280 Раздела 2.2) больше суммы исчисленного в общем порядке налога за налоговый период (строка 273 Раздела 2.2), то у него возникает обязанность произвести уплату минимального налога (1% от суммы полученных доходов (значение по коду строки 213 Раздела 2.2)). По коду строки 120 указывается сумма минимального налога, подлежащая уплате за налоговый период. Если сумма исчисленного налога за налоговый период (код строки 273 Раздела 2.2) меньше суммы исчисленного минимального налога за налоговый период (код строки 280 Раздела 2.2), то сумма минимального налога, подлежащая уплате за налоговый период, указывается за минусом суммы исчисленных авансовых платежей по налогу. В этом случае значение показателя по коду строки 120 определяется как разность значения по коду строки 280 Раздела 2.2 и суммы значений по кодам строк 020, 040, 070 Раздела 1.2, за минусом сумм авансовых платежей по налогу к уменьшению, отраженных по кодам строк 050 и 080 Раздела 1.2, при условии, что данное значение меньше значения показателя по коду строки 280 Раздела 2.2. Если сумма минимального налога, подлежащая уплате за налоговый период (код строки 280 Раздела 2.2), меньше суммы авансовых платежей по налогу, указанных по кодам строк 020, 040, 070 Раздела 1.2, за минусом сумм авансовых платежей по налогу к уменьшению, отраженных по кодам строк 050 и 080 Раздела 1.2, то по коду строки 120 проставляется прочерк. 5.11. Сведения, указанные в Разделе 1.2 Декларации, подтверждаются по строке Достоверность и полноту сведений, указанных на данной странице, подтверждаю подписью лица из числа лиц, указанных в пункте 3.3 настоящего Порядка, и проставляется дата подписания данного раздела. VI. Порядок заполнения Раздела 2.1 Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - доходы) Декларации 6.1. Раздел 2.1 заполняют только налогоплательщики, объектом налогообложения у которых являются доходы. По коду строки 101 указан объект налогообложения 1 - доходы. 6.2. По коду строки 102 указывается признак налогоплательщика: 6.3. По кодам строк 110 - 113 указываются суммы полученных налогоплательщиком доходов (налоговая база для исчисления налога (авансового платежа по налогу)) нарастающим итогом за первый квартал, полугодие, девять месяцев, налоговый период. Порядок определения доходов установлен статьей 346.15 Кодекса. В Декларации, представляемой налогоплательщиком при прекращении предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система налогообложения, и при утрате права применять упрощенную систему налогообложения значение показателя за последний отчетный период (коды строк 110, 111, 112) повторяется по коду строки 113. 6.4. По коду строки 120 указана ставка налога, установленная пунктом 1 статьи 346.20 Кодекса в размере 6%. 6.5. По коду строки 130 указывается сумма авансового платежа по налогу, исчисленная исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания первого квартала (значение показателя по коду строки 110, умноженное на значение показателя по коду строки 120 и деленное на 100). 6.6. По коду строки 131 указывается сумма авансового платежа по налогу, исчисленная исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания полугодия (значение показателя по коду строки 111, умноженное на значение показателя по коду строки 120 и деленное на 100). 6.7. По коду строки 132 указывается сумма авансового платежа по налогу, исчисленная исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания девяти месяцев (значение показателя по коду строки 112, умноженное на значение показателя по коду строки 120 и деленное на 100). 6.8. По коду строки 133 указывается сумма налога, исчисленная исходя из ставки налога и налоговой базы (суммы полученных доходов), определяемой нарастающим итогом с начала налогового периода до его окончания (значение показателя по коду строки 113, умноженное на значение показателя по коду строки 120 и деленное на 100). В Декларации, представляемой налогоплательщиком при прекращении предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система налогообложения, и при утрате права применять упрощенную систему налогообложения значение показателя за последний отчетный период (коды строк 130, 131, 132) повторяется по коду строки 133. 6.9. По кодам строк 140 - 143 налогоплательщиками, объектом налогообложения у которых являются доходы, указывается нарастающим итогом сумма страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса, уменьшающая сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный период). При этом налогоплательщик, указавший по коду строки 102 признак налогоплательщика 1, может уменьшить сумму налога (авансовых платежей по налогу) на сумму страховых взносов, платежей и пособий, указанных в пункте 3.1 статьи 346.21 Кодекса, не более чем на 50 процентов (значения по коду строк 140 - 143 не должны быть больше 1/2 суммы исчисленного налога (авансовых платежей по налогу), указанной, соответственно, по кодам строк 130 - 133). Индивидуальный предприниматель, выбравший в качестве объекта налогообложения доходы и не производящий выплаты и иные вознаграждения физическим лицам (по коду строки 102 указан признак налогоплательщика 2), отражает по кодам строк 140 - 143 сумму уплаченных страховых взносов в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированном размере, уменьшающую сумму налога (авансовых платежей по налогу). На данных индивидуальных предпринимателей не распространяется вышеуказанное ограничение в виде 50 процентов от суммы исчисленного налога (авансового платежа по налогу). При этом, сумма страховых взносов, уплаченных в налоговом (отчетном) периоде и относящихся к данному налоговому периоду, отражаемая по кодам строк 140 - 143, не должна быть больше суммы исчисленного налога (авансовых платежей по налогу), указанной, соответственно, по кодам строк 130 - 133. В Декларации, представляемой налогоплательщиком при прекращении предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система налогообложения, и при утрате права применять упрощенную систему налогообложения значение показателя за последний отчетный период (коды строк 140, 141, 142) повторяется по коду строки 143. VII. Порядок заполнения Раздела 2.2 Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения - доходы, уменьшенные на величину расходов) Декларации 7.1. Раздел 2.2 заполняют только налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов. По коду строки 201 указан объект налогообложения 2 - доходы, уменьшенные на величину расходов. 7.2. По кодам строк 210 - 213 указываются суммы полученных налогоплательщиком доходов нарастающим итогом за первый квартал, полугодие, девять месяцев, налоговый период. Порядок определения доходов установлен статьей 346.15 Кодекса. В Декларации, представляемой налогоплательщиком при прекращении предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система налогообложения, и при утрате права применять упрощенную систему налогообложения значение показателя за последний отчетный период (коды строк 210, 211, 212) повторяется по коду строки 213. 7.3. По кодам строк 220 - 223 указываются суммы произведенных расходов нарастающим итогом за первый квартал, полугодие, девять месяцев, налоговый период, определяемых в порядке, установленном статьей 346.16 Кодекса. Налогоплательщики при исчислении налоговой базы имеют право включить в расходы сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, полученную за предыдущий период. В Декларации, представляемой налогоплательщиком при прекращении предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система налогообложения, и при утрате права применять упрощенную систему налогообложения значение показателя за последний отчетный период (коды строк 220, 221, 222) повторяется по коду строки 223. 7.4 . По коду строки 230 указывается сумма убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах), уменьшающая налоговую базу за налоговый период. 7.5. По коду строки 240 указывается налоговая база для исчисления авансового платежа по налогу за первый квартал. Значение показателя по данному коду определяют как разность значений строк 210 и 220, если значение разницы между показателями по кодам строк 210 и 220 больше нуля. 7.6. По коду строки 241 указывается налоговая база для исчисления авансового платежа по налогу за полугодие. Источники: , , , | |

| Просмотров: 784 | |

| Всего комментариев: 0 | |